战略差异、环境不确定性与商业信用融资

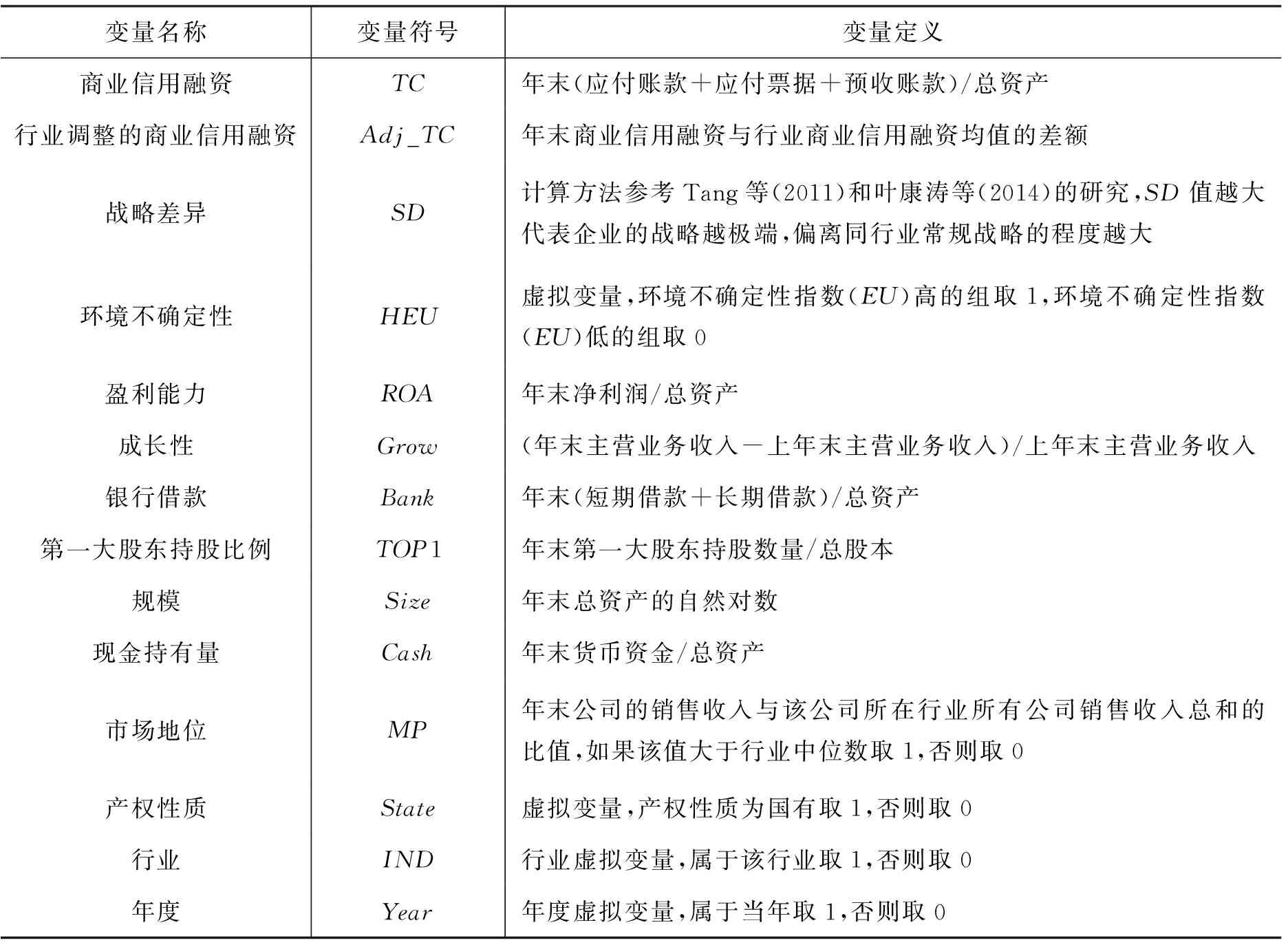

摘 要: 本文以2004-2015年我国A股非金融行业上市公司为研究样本,对战略差异与商业信用融资的关系进行实证检验,并考察了环境不确定性对战略差异与商业信用融资关系的调节作用。研究发现,战略差异与商业信用融资呈显著负相关关系;环境不确定性负向调节了战略差异与商业信用融资的关系,而且环境不确定性的这种调节作用在非国有上市公司中更显著。本文的研究结论表明,战略信息披露有助于供应商判断下游客户的风险状况,进而做出合理的商业信用供给决策。 关键词: 战略差异; 商业信用融资; 环境不确定性; 产权性质 一、引言目前,我国资本市场不发达,金融体系以银行为主导,企业融资方式主要是以银行信贷为主的间接融资。很多企业存在较强的融资约束[1],无法从正式渠道获得所需的资金,转而依靠供应商的商业信用融资谋求发展。商业信用在我国上市公司的融资结构中占据重要的地位,据统计,2011-2015年间我国A股上市公司的商业信用融资额(应付账款、应付票据和预收账款之和)占总资产的比例分别为17.98%、18.06%、17.77%、16.66%和16.13%,这大致与同期银行贷款占总资产的比例相当(同期银行贷款占总资产的比例分别为20.07%、19.65%、18.05%、15.64%和14.86%)。商业信用的使用助推了我国国民经济(尤其是民营企业)的增长,有学者认为商业信用对我国经济的促进作用甚至大于银行信贷[2,3]。当前,我国经济进入了新常态阶段,经济增速放缓,商业信用的获取对于企业的生存和发展显得更为重要。因此,研究商业信用融资的促进和抑制因素具有重要的现实意义。 自Meltzer(1960)[4]对商业信用融资进行了开创性的实证研究后,商业信用融资的影响因素逐渐引起了学术界的广泛关注。现有研究发现,商业信用融资会受到外部环境因素(经济状况、制度环境和货币政策等)、公司层面因素(成长性、盈利能力、公司规模、银行信贷、产权性质和市场地位等)和高管特征层面因素(高管的社会资本、高管的声誉和高管权力等)的影响。但是这些研究有一个不足之处,它们忽略了公司战略差异对商业信用融资的影响。不同的公司在战略定位上存在差异,绝大多数企业在战略定位上会选择追随行业常规战略,但也有部分企业在战略定位上选择偏离行业常规战略。战略差异是指企业战略偏离行业常规战略的程度,战略差异越大,企业战略偏离行业常规战略的程度越大。与战略差异小的公司相比,战略差异大的公司面临着更大的风险[5]。供应商作为企业商业信用的主要债权人,会根据下游企业的风险状况做出商业信用供给决策,那么供应商是否能识别战略差异所隐含的风险,从而减少对战略差异大的公司提供商业信用呢?加之外部环境的影响,当企业面临的环境不确定性较大时,战略差异大的公司可能会面临更大的风险,从而引起供应商对于公司风险更大的担忧,可能会进一步恶化企业的商业信用融资状况。由于产权制度背景的原因,国有企业具有比非国有企业更大的抵御外部环境不确定性的能力,因此在不同产权性质的企业中,环境不确定性加重战略差异对商业信用融资负面影响的程度可能存在差异。 10.阳性标记的染色特征:主要根据染色细胞数和染色强度进行评价。可见细胞核周围见膜状或线状棕黄色颗粒沉积;阳性标记强度特征:依照细胞阳性着色程度可分为:弱阳性(+)、中等阳性(++)、强阳性(+++),依照阳性细胞数量可分为:弱阳性(+,阳性细胞数在25%以下)、中等阳性(++,阳性细胞数在25%~49%)、强阳性(+++,阳性细胞数49%以上)。随机观察5个高倍镜视野。 鉴于此,本文以2004-2015年我国A股非金融行业上市公司为研究样本,聚焦于以下的三个问题:战略差异是否影响了其商业信用融资的获得?环境不确定性在战略差异与商业信用融资的关系中是否起到了调节作用?在不同产权性质的公司中环境不确定性对战略差异与商业信用融资关系的调节作用是否存在差异?本文的研究意义和创新点在于:(1)目前关于商业信用融资的研究主要关注的是宏观经济和制度环境等外部环境因素、成长性、盈利能力、公司规模、银行信贷、产权性质和市场地位等公司层面因素以及高管社会资本、高管声誉和高管权力等高管特征层面因素对商业信用融资的影响,但是这些研究忽略了战略对商业信用融资的影响,本文从战略差异这一企业特征层面因素出发,研究了战略差异对供应商商业信用供给决策的影响,拓展了商业信用融资影响因素的相关文献。(2)已有研究发现战略差异会影响银行信贷这种正式融资渠道[6],本文进一步发现战略差异也会影响商业信用融资这种非正式融资渠道,本文的研究加深了我们对战略差异与公司债务融资行为关系的认识。(3)本文从环境不确定性的视角出发,检验了环境不确定性对战略差异与商业信用融资关系的调节作用,丰富了环境不确定性相关经济后果的文献。 二、文献回顾与研究假设商业信用是企业在商品交易过程中延期付款或者延期交货而形成的一种借贷关系,商业信用资源的获得对于缓解企业的融资约束和促进企业成长具有重要的意义。那么什么因素决定了企业的商业信用融资呢?现有文献发现,以下三个方面的因素会影响企业的商业信用融资:一是外部环境,如经济状况、制度环境、货币政策等对商业信用融资的影响;二是企业层面的因素,如成长性、盈利能力、公司规模、银行信贷、产权性质和市场地位等对商业信用融资的影响;三是高管特征层面的因素,如高管的社会资本、高管的声誉、高管权力等对商业信用融资的影响。 关于外部环境与商业信用融资关系的研究,已有文献发现经济状况、制度环境、货币政策会影响商业信用融资。有学者发现商业信用融资与一个地区的经济状况和法制环境紧密相关。经济发展较快的地区往往更依赖于商业信用这种非正式融资渠道;在法制环境好的地区,企业更容易从正式金融渠道获得资金,减少商业信用的使用[7]。在货币政策对商业信用融资影响方面,大多数研究发现在货币政策紧缩期,面临着银行信贷的减少,企业会使用更多的商业信用[8,9]。 1.4统计学方法采用SPSS19.0统计学软件对数据进行统计分析。采用X 2检验。P<0.05表示差异具有统计学意义。 关于企业层面的因素与商业信用融资关系的研究,现有文献发现成长性、盈利能力、公司规模、银行信贷、产权性质和市场地位对商业信用融资产生了影响。国有产权性质和市场地位促进了企业商业信用融资规模的增加[10,11]。在成长性与商业信用融资方面,大部分学者发现成长性与商业信用融资正相关[12,13],也有学者发现成长性与商业信用融资不相关[14]。而盈利能力、规模、成长性和银行信贷对商业信用融资的影响未得到一致的结论。在盈利能力影响商业信用融资方面,学者发现盈利能力与商业信用融资正相关[15,16]、负相关[7,17]以及不存在相关关系[18]。在公司规模影响商业信用融资方面,大部分学者发现公司规模与商业信用融资正相关[15,16],也有学者发现公司规模与商业信用融资负相关[7]。在银行信贷影响商业信用融资方面,有学者发现银行信贷与商业信用融资之间是互补的关系[19,17],也有学者发现银行信贷与商业信用融资之间是替代的关系[20,21]。 关于高管特征层面的因素与商业信用融资关系的研究,现有文献发现高管的社会资本、高管的声誉和高管权力会影响商业信用融资。罗劲博(2016)[22]发现具有在行业协会兼任领导职务的核心高管能够促进企业的商业信用融资。李辰颖和刘红霞(2013)[23]发现CEO声誉高的企业能够获得更多的商业信用融资。李小荣和董红晔(2015)[24]发现随着管理层权力的增大,企业的商业信用融资规模减少。 由此可见,商业信用影响因素的研究已经从多个角度展开,但是现有文献没有考虑到战略差异对商业信用融资可能的影响。虽然也有文献研究了战略差异对业绩波动[25]、盈余管理[26]、银行借款(李志刚和施先旺,2016)、现金持有[27]等公司财务行为的影响,但是他们没有将战略差异与商业信用结合起来进行研究。为了弥补这一缺憾,本文试图对战略差异与商业信用融资的关系展开研究,以增进现有文献。 战略是企业在不断变化的经营环境中开发核心竞争力和获取竞争优势从而实现企业目标的一切行动和安排。采用不同战略的公司在资源配置和经营方向上存在差异,公司战略的选择直接关系到企业的风险。根据战略整合观,由于同一个行业的企业面临着相似的市场和监管,企业会在同行业内互相学习和模仿,由此形成企业战略在行业内的趋同之势,即行业常规战略[28]。大多数企业会选择追随行业常规战略,但是也有企业会在战略定位上偏离行业常规战略。研究表明,偏离行业常规战略的公司首先在合法性上相对较差,容易导致诉讼风险,较难获得政府资源方面的支持;其次,缺乏对同行业其他公司成功经验的借鉴和行业内专家知识和意见的吸收,以至于比采用行业常规战略的公司面临更大的风险。具体而言,战略差异给企业带来的风险主要表现在以下两个方面:(1)首先是经营风险。已有研究发现偏离行业常规战略虽然可能获得极端优秀的业绩,但是也有可能获得极端差的业绩,即偏离行业常规战略导致企业的业绩波动性增加;而接近行业常规战略,业绩表现中庸,业绩波动性相对较小[29,25]。这说明企业战略差异越大,未来经营的不确定性越高,业绩波动性可能增加,导致公司违约风险增加。(2)其次是信息风险。企业战略差异较大时,利益相关者难以根据行业常识评判企业的经营状况和经营业绩,这加大了企业与利益相关者之间的信息不对称。信息不对称较大时,企业更容易通过盈余管理掩盖业绩波动[26],从而导致企业的信息风险增加。作为商业信用的主要债权人,供应商会根据下游客户的风险状况对其进行商业信用资源配给[30]。因此,为了应对下游客户战略差异可能引发的经营风险和信息风险,供应商会减少对战略差异大的公司提供商业信用。由此,提出本文的假设H1。 H1 战略差异越大,企业获得的商业信用融资越少。 企业是在特定的外部环境下进行生产经营的,外部环境的变化会显著影响企业的生产经营决策。随着全球经济一体化的推进,宏观经济政治形势的风云变幻以及外部利益相关者行为的不可预测性增强,导致企业的经营环境面临较大的不确定性[31,32]。环境不确定性会对企业的生产经营带来负面影响,通过以下途径使得公司战略偏离行业常规战略的公司未来可能出现的风险进一步加大。首先,环境不确定性较高时,企业经营决策的不确定性增加,导致业绩波动加大[33]。此外,环境不确定性使得企业战略制定的难度加大[34],企业战略定位偏离行业常规战略的可能性增加,从而可能引起业绩波动。其次,环境不确定性较高时,高管为了规避盈余波动对其薪酬和公司形象带来的负面影响,会采取盈余管理手段对公司盈余进行平滑[35],进一步加大了战略差异较大的公司的信息不对称程度,从而提高了企业的信息风险程度。因此,环境不确定性较高时,战略差异大的公司面临着更大的风险,出于风险的考虑,供应商对战略差异较大的公司的商业信用供给决策会更加谨慎,即环境不确定性加剧了战略差异对商业信用融资的负面影响。由此提出本文的假设H2。 H2 环境不确定性负向调节了战略差异与商业信用融资的关系。 由于上市公司产权背景的不同,环境不确定性的调节作用在国有上市公司和非国有上市公司中可能存在差异。相比于非国有企业,债权人向国有上市公司提供融资的风险更低,原因可以从以下两个方面来解释。一方面,由于地方政府的“优待”,国有上市公司在产品市场和要素市场具有较强的竞争力,因而经营风险较低[36]。另一方面,国有上市公司与各级地方政府存在着天然的“亲缘关系”,当国有上市公司陷入财务困境和债务危机时,为了保证社会稳定和就业等社会目标的实现,政府会为国有上市公司提供融资担保[37]、资金上的扶持[38]或者税收优惠[39]。国有上市公司在这种预算软约束机制下,破产的可能性大大减小了[40]。上述分析表明国有上市公司比非国有上市公司具有更低的经营风险和更强的抵御外部环境不确定性风险的能力。这意味着,在国有上市公司中,环境不确定性对战略差异暗含风险的加剧作用被削弱。因此,国有产权性质削弱了环境不确定性对战略差异与商业信用融资关系的负向调节作用。由此,提出本文的假设H3。 H3 相比于国有上市公司,在非国有上市公司中环境不确定性对战略差异与商业信用融资的负向调节作用更显著。 三、研究设计(一)样本选择与数据来源本文选取2004-2015年我国A股上市公司为原始样本,根据研究的需要按照以下标准进行筛选。筛选条件为:(1)剔除金融行业的样本公司;(2)剔除当年被ST和PT的样本公司;(3)剔除相关财务数据缺失的样本公司;(4)剔除公司产权性质无法辨别的样本公司;(5)剔除公司销售收入数据少于5年的样本公司,由于计算环境不确定性指标需要公司5年的销售收入数据。经过筛选后,最终获得12 595个公司—年度观测值。为了避免极端值的影响,本文对所有连续变量进行上下1%的winsorize处理。在数据来源方面,产权性质数据来源于CCER数据库,其余数据均来源于CSMAR数据库。 (二)变量定义1.被解释变量 本文的被解释变量是商业信用融资。已有文献中对商业信用融资的度量方式主要有:(应付账款+应付票据+预收账款)/总资产、(应付账款+应付票据)/总资产、应付账款/总资产、应付账款/销售收入、应付账款/总负债、应付账款/流动负债、应付账款/销售成本等。借鉴陆正飞和杨德明(2011)[12]的做法,将(应付账款+应付票据+预收账款)/总资产(TC)作为商业信用融资的替代变量,同时考虑到商业信用融资在行业间的差异,也使用经行业调整的(应付账款+应付票据+预收账款)/总资产(Adj_TC)对商业信用融资进行衡量。 2.解释变量 本文的解释变量是战略差异。我们参考Tang等(2011)[25]和叶康涛等(2014)[5]的方法对战略差异进行度量,具体计算过程如下。 首先,选取反映企业战略的六个指标:(1)广告投入(销售费用/营业收入);(2)研发投入(无形资产净值/营业收入);(3)资本密集度(固定资产/员工人数);(4)固定资产更新度(固定资产净值/固定资产原值);(5)管理费用投入(管理费用/营业收入);(6)财务杠杆((短期借款+长期借款+应付债券)/权益账面价值)。这六个指标分别代表战略的某一个方面,综合起来反映企业的总体战略。将这六个维度的指标减去各自年度行业平均值并除以年度行业标准差,然后取绝对值,以此对各个维度指标进行标准化处理,得到各个维度上的战略偏离程度。最后,对六个标准化后的指标取平均值得到战略差异指标SD。SD数值越大,代表企业战略偏离行业常规战略的程度越大。 3.调节变量 本文的调节变量是环境不确定性。在环境不确定性的度量上,借鉴申慧慧(2010)[32]的方法,采用经行业调整的5年非正常增长销售收入的标准差与5年销售收入平均值之比度量环境不确定性,具体计算过程如下 Sale=α+β×Year+ε (1) 在上述模型(1)中,Sale是销售收入,Year是年份,从过去第四年至当年分别取1至5。对模型(1)进行OLS回归,回归的残差为非正常销售收入,计算5年非正常收入的标准差与5年销售收入的平均值的比值,得到未经行业调整的环境不确定性指数,然后将未经行业调整的环境不确定性指数除以其年度行业中位数,得到经行业调整的环境不确定性指数EU。用虚拟变量HEU来衡量环境不确定性,当EU大于样本中位数时取1,否则取0。 4.控制变量 在控制变量方面,根据已有文献,控制了盈利能力(ROA)、成长性(Grow)、银行借款(Bank)、第一大股东持股比例(TOP1)、规模(Size)、现金持有量(Cash)、市场地位(MP)和产权性质(State),并控制了行业和年度效应。 表1 变量定义表  变量名称变量符号变量定义商业信用融资TC年末(应付账款+应付票据+预收账款)/总资产行业调整的商业信用融资Adj_TC年末商业信用融资与行业商业信用融资均值的差额战略差异SD计算方法参考Tang等(2011)和叶康涛等(2014)的研究,SD值越大代表企业的战略越极端,偏离同行业常规战略的程度越大环境不确定性HEU虚拟变量,环境不确定性指数(EU)高的组取1,环境不确定性指数(EU)低的组取0盈利能力ROA年末净利润/总资产成长性Grow(年末主营业务收入-上年末主营业务收入)/上年末主营业务收入银行借款Bank年末(短期借款+长期借款)/总资产第一大股东持股比例TOP1年末第一大股东持股数量/总股本规模Size年末总资产的自然对数现金持有量Cash年末货币资金/总资产市场地位MP年末公司的销售收入与该公司所在行业所有公司销售收入总和的比值,如果该值大于行业中位数取1,否则取0产权性质State虚拟变量,产权性质为国有取1,否则取0行业IND行业虚拟变量,属于该行业取1,否则取0年度Year年度虚拟变量,属于当年取1,否则取0

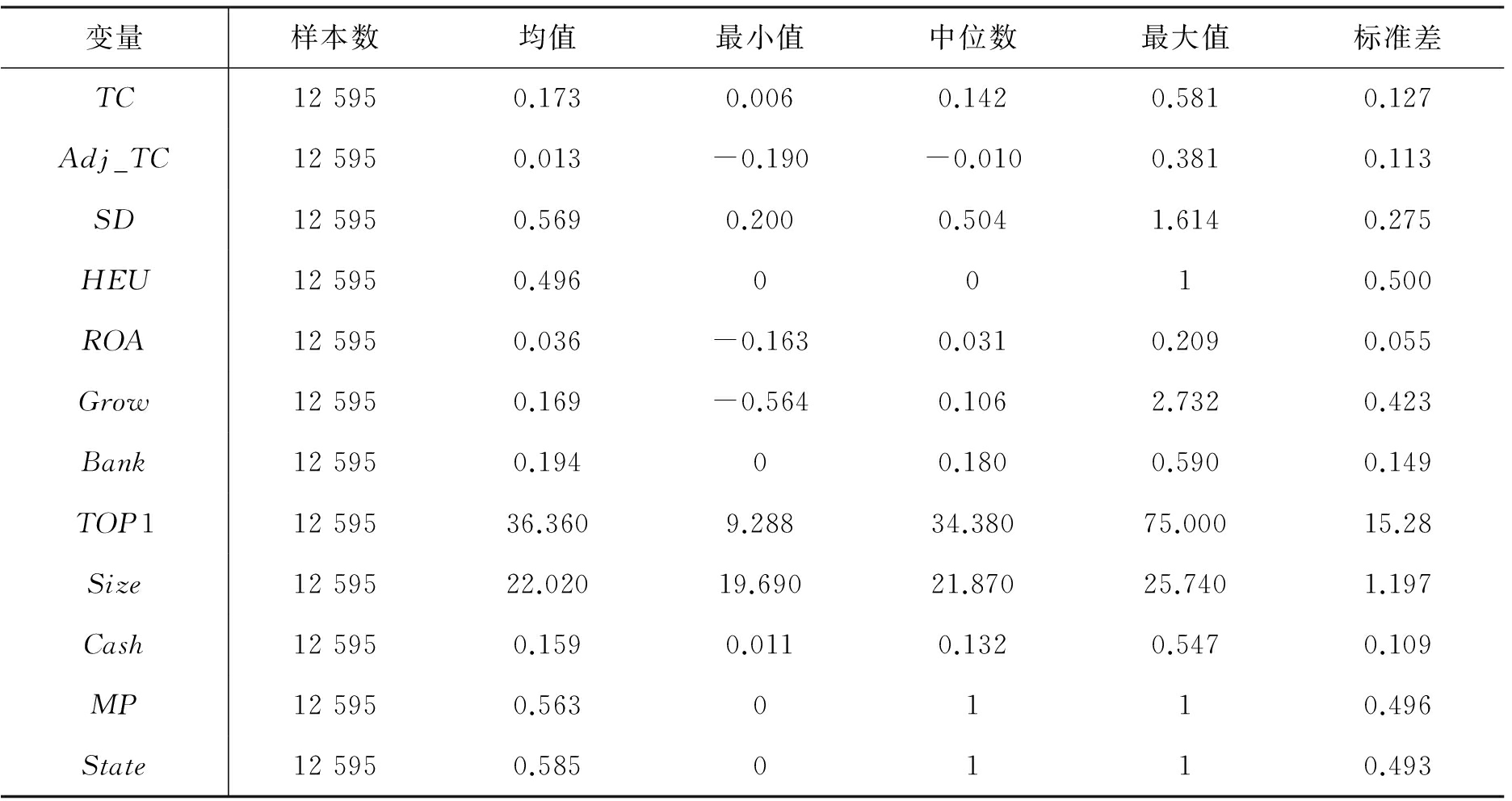

(三)模型设定为了检验假设H1,构建了模型(2) TCi,t(Adj_TCi,t)=β0+β1SDi,t+β2ROAi,t+β3Growi,t+β4Banki,t+β5Top1i,t+β6Sizei,t+β7Cashi,t+β8MPi,t+β9Statei,t+ΣIND+ΣYear+εi,t 1.3.1 临床数据采集 对所有的受试者进行详细的病史采集和生化指标检测。一般资料包括:性别、年龄,糖尿病病程、受教育年限、体质量指数(BMI)、血压等。生化检查包括:糖化血红蛋白(HbA1c)、空腹血糖、C肽、甘油三酯、总胆固醇、低密度脂蛋白胆固醇(LDL-C)、高密度脂蛋白胆固醇(HDL-C)等。 (2) 在模型(2)中,被解释变量为商业信用融资(TC)和行业调整的商业信用融资(Adj_TC),解释变量为战略差异(SD),控制变量分别为盈利能力(ROA)、成长性(Grow)、银行借款(Bank)、第一大股东持股比例(TOP1)、规模(Size)、现金持有量(Cash)、市场地位(MP)、产权性质(State)、行业(IND)和年度(Year)。在此模型中,关注SD的系数β1,若β1显著为负,说明战略差异对企业的商业信用融资产生了显著的负面影响。 为了检验假设H2和H3,构建了模型(3) TCi,t(Adj_TCi,t)=β0+β1SDi,t+β2ROAi,t*HEUi,t+β3HEUi,t+β4ROAi,t+β5Growi,t+β6Banki,t+β7Top1i,t+β8Sizei,t+β9Cashi,t+β10MPi,t+β11Statei,t+ΣIND+ΣYear+εi,t (3) 模型(3)是在模型(2)的基础上加入环境不确定性(HEUi,t)以及战略差异与环境不确定性的交互项(SDi,t* HEUi,t)而构建的,为了检验假设H2,按照模型(3)进行回归,若模型(3)中的β2显著为负,表明环境不确定性加剧了战略差异对商业信用的负面影响。为了检验假设H3,对模型(3)按照产权性质进一步进行分组回归,若战略差异与环境不确定性的交互项(SDi,t*HEUi,t)的系数在非国有上市公司中显著为负,而在国有上市公司中不显著或者系数更大,则表明在非国有上市公司中环境不确定性加剧战略差异对商业信用融资负面影响的作用更显著。 板涧河水库大坝为面板堆石坝,水库正常蓄水位535.5 m,50年一遇设计洪水位535.5 m、1 000年一遇校核洪水位538.53 m。坝顶高程依据《碾压式土石坝设计规范》(SL 274-2001)等规程规范等进行复核,分别按正常、设计和校核水位加风浪涌高、地震超高与坝顶超高之和计算,取其最大值。 四、实证检验与分析(一)描述性统计表2列示的是主要变量的描述性统计情况。从表征商业信用融资的两个变量来看,商业信用融资的均值为0.173,标准差为0.127,行业调整的商业信用融资的均值为0.013,标准差为0.113,说明商业信用融资额度在不同的上市公司中存在一定的差异。从战略差异变量来看,战略差异的均值为0.569,标准差为0.275,说明不同的企业实施的战略偏离行业常规战略的程度不一。从环境不确定性变量来看,环境不确定性的均值为0.496,标准差为0.5,说明环境不确定性在不同公司之间存在差异性。盈利能力的均值为0.036,标准差为0.055;成长性的均值为0.169,标准差为0.423;银行借款的均值为0.194,标准差为0.149;第一大股东持股比例的均值为36.36%,标准差为15.28;规模的均值为22.02,标准差为1.197;现金持有量的均值为0.159,标准差为0.109,表明企业间的盈利能力、成长性、银行借款、规模和现金持有量也存在差异。从市场地位变量来看,市场地位的均值为0.563,说明56.3%的上市公司有较强的市场地位。产权性质的均值为0.585,说明58.5%的上市公司为国有企业。 表2 主要变量描述性统计  变量样本数均值最小值中位数最大值标准差TC125950.1730.0060.1420.5810.127Adj_TC125950.013-0.190-0.0100.3810.113SD125950.5690.2000.5041.6140.275HEU125950.4960010.500ROA125950.036-0.1630.0310.2090.055Grow125950.169-0.5640.1062.7320.423Bank125950.19400.1800.5900.149TOP11259536.3609.28834.38075.00015.28Size1259522.02019.69021.87025.7401.197Cash125950.1590.0110.1320.5470.109MP125950.5630110.496State125950.5850110.493

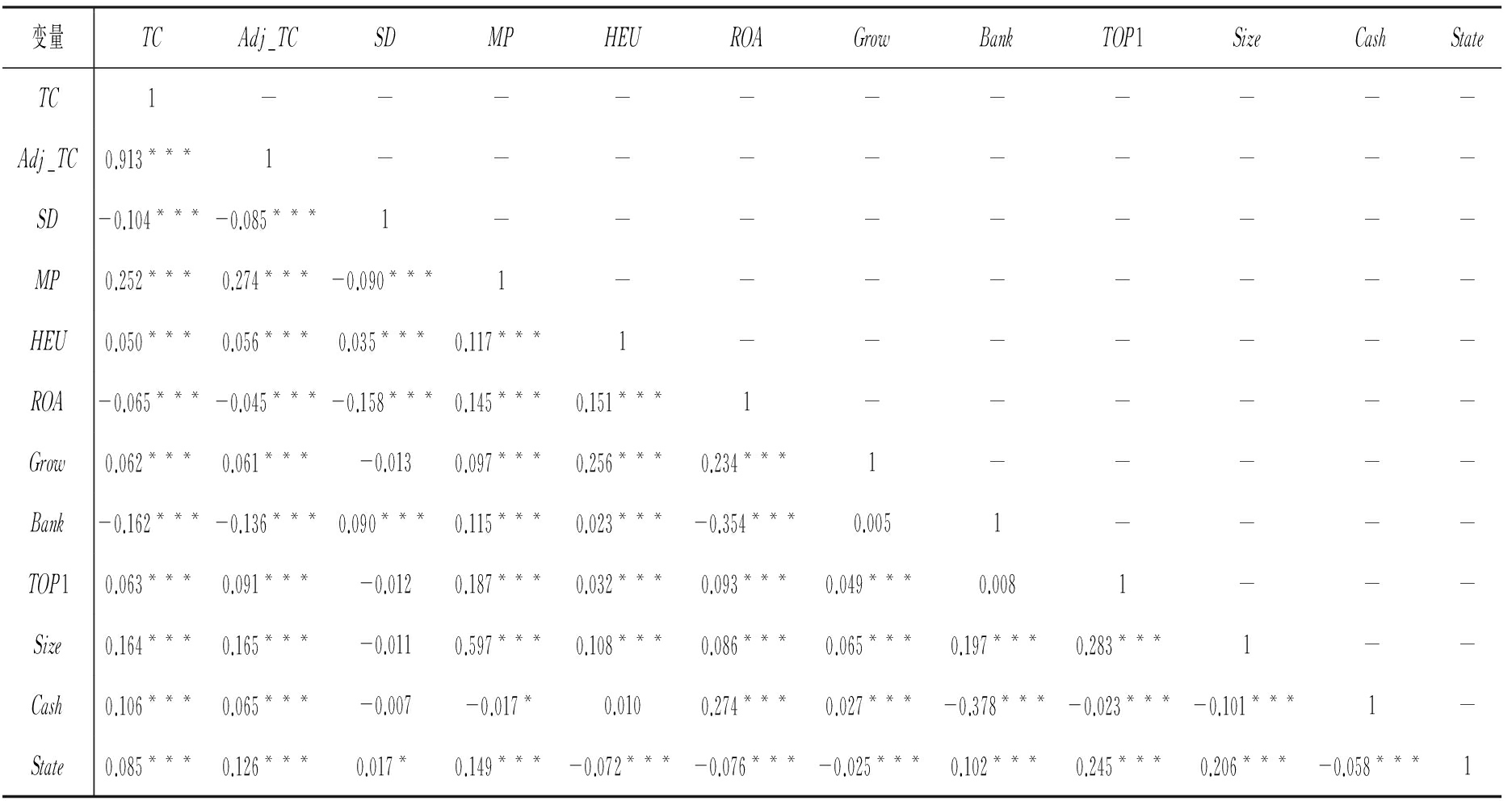

(二)相关性分析表3列示的是主要变量的Pearson相关系数。从中可以看出,SD与TC和Adj_TC的相关系数分别为-0.104和-0.085,且均在1%水平上显著,这表明战略差异与企业的商业信用融资可能存在负相关关系,为了得到更精确的关系还需要加入控制变量进行检验。TC和Adj_TC的相关系数较大,但是在多元回归时,TC和Adj_TC分别作为被解释变量放入不同的模型中,故本文的模型不存在多重共线性。 2.3.3 洗脱液用量的选择 随着洗脱液用量增加,大孔吸附树脂对总黄酮解吸率不断增加。当洗脱液用量为5 BV时,大孔吸附树脂解吸率为69.8%;洗脱液用量继续增大到6 BV时,大孔吸附树脂的解吸率为70.1%,与洗脱液用量为5 BV时的解吸率相比,仅增加了0.3%,这说明洗脱液用量超过5 BV时,大孔吸附树脂随洗脱液用量的增加解吸率变化很小。所以确定5 BV为洗脱液最佳用量(图6)。 表3 主要变量相关系数  变量TCAdj_TCSDMPHEUROAGrowBankTOP1SizeCashStateTC1———————————Adj_TC0.913***1——————————SD-0.104***-0.085***1—————————MP0.252***0.274***-0.090***1————————HEU0.050***0.056***0.035***0.117***1———————ROA-0.065***-0.045***-0.158***0.145***0.151***1——————Grow0.062***0.061***-0.0130.097***0.256***0.234***1—————Bank-0.162***-0.136***0.090***0.115***0.023***-0.354***0.0051————TOP10.063***0.091***-0.0120.187***0.032***0.093***0.049***0.0081———Size0.164***0.165***-0.0110.597***0.108***0.086***0.065***0.197***0.283***1——Cash0.106***0.065***-0.007-0.017*0.0100.274***0.027***-0.378***-0.023***-0.101***1—State0.085***0.126***0.017*0.149***-0.072***-0.076***-0.025***0.102***0.245***0.206***-0.058***1

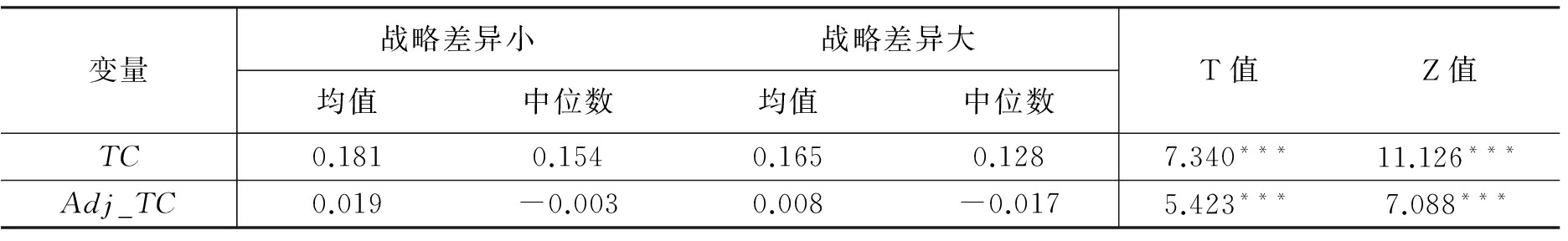

注:***、**、*分别表示在1%、5%和10%的水平上显著。 (三)单变量分析表4列示的是不同战略差异的公司在获取商业信用融资的差异对比分析结果。从中可以看出,在战略差异小的组中,商业信用融资的均值为0.181,中位数为0.154,行业调整的商业信用融资的均值为0.019,中位数为-0.003;在战略差异大的组中,商业信用融资的均值为0.165,中位数为0.128,行业调整的商业信用融资的均值为0.008,中位数为-0.017。结果显示,在战略差异大的组中商业信用融资和行业调整的商业信用融资的均值和中位数均显著低于战略差异小的组,这初步验证了假设H1,为了更好地验证战略差异与商业信用融资的关系,还需要进行多元回归分析。 表4 单变量检验结果  变量战略差异小战略差异大均值中位数均值中位数T值Z值TC0.1810.1540.1650.1287.340***11.126***Adj_TC0.019-0.0030.008-0.0175.423***7.088***

注:T统计量为均值检验,Z统计量为Wilcoxon检验,***、**、*分别表示在1%、5%和10%的水平上显著。 (四)多元回归分析1.战略差异与商业信用融资的检验 为了检验战略差异与商业信用融资的关系,对模型(2)进行多元回归,回归结果列示于表5中。如(1)列和(2)列所示,战略差异(SD)与商业信用融资(TC)的系数为-0.039,且在1%的水平上显著;战略差异(SD)与行业调整的商业信用融资(Adj_TC)的系数为-0.038,且在1%的水平上显著,说明公司战略偏离行业常规战略的程度越大,企业隐含的风险越大,获得的商业信用融资越少。由此,假设H1得证。 从控制变量上来看,盈利能力(ROA)和银行借款(Bank)与商业信用融资变量(TC和Adj_TC)显著负相关,这表明盈利能力越强、银行借款越多,企业获得的商业信用越少;成长性(Grow)、规模(Size)、第一大股东持股比例(TOP1)、现金持有量(Cash)、市场地位(MP)和产权性质(State)与商业信用融资变量(TC和Adj_TC)显著正相关,这表明成长性好、规模大、第一大股东持股比例高、现金持有量多、市场地位强和国有产权性质的企业获得了更多的商业信用融资。 表5 战略差异与商业信用融资的检验结果  变量(1)(2)TCAdj_TCSD-0.039***(-10.827)-0.038***(-10.677)ROA-0.498***(-24.160)-0.492***(-24.198)Grow0.021***(7.745)0.020***(7.698)Bank-0.213***(-26.805)-0.212***(-27.006)TOP10.000***(3.056)0.000***(3.273)Size0.009***(6.953)0.009***(6.865)Cash0.040***(3.688)0.041***(3.759)MP0.060***(23.304)0.059***(23.304)State0.011***(5.146)0.012***(5.394)_cons-0.068***(-2.602)-0.162***(-6.274)IND控制控制Year控制控制N1259512595adj.R20.3260.168F151.52961.646

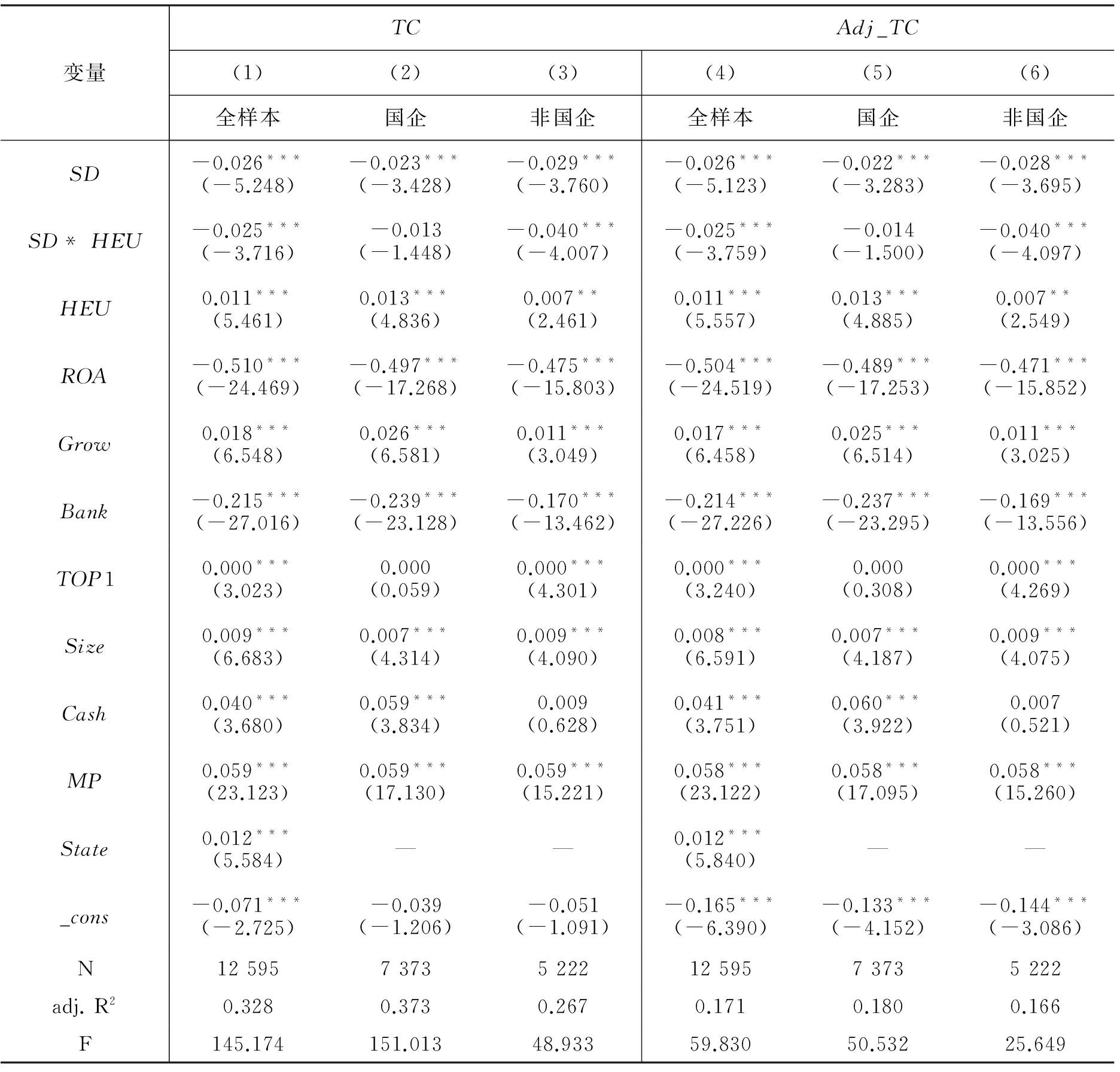

注:括号内为t值,经White异方差调整的;***、**、*分别表示在1%、5%和10%的水平上显著。 2.战略差异、环境不确定性与商业信用融资的检验 为了检验环境不确定性对战略差异与商业信用融资关系的调节作用,采用模型(3)进行多元回归,回归结果如表6中的(1)列和(4)列所示,战略差异与环境不确定性的交互项(SD* HEU)的系数均为负,且在1%的水平上显著,说明环境不确定性较高时,战略差异所隐含的风险被放大了,从而加剧了战略差异对商业信用融资的负面影响,即环境不确定性负向调节了战略差异与商业信用融资的关系。由此,假设H2得证。进一步对模型(3)按照产权性质进行分组回归,回归结果如表6中的(2)、(3)、(5)、(6)列所示,在非国有上市公司中,交互项SD* HEU的系数显著为负,而在国有上市公司中交互项SD* HEU的系数为负,但是不显著。这表明,相比于国有上市公司,非国有上市公司抵御环境不确定性的能力更低,因此在非国有上市公司中,环境不确定性对战略差异与商业信用融资的负向调节作用更显著。假设H3得证。 表6 战略差异、环境不确定性与商业信用融资的检验结果  变量TCAdj_TC(1)(2)(3)(4)(5)(6)全样本国企非国企全样本国企非国企SD-0.026***(-5.248)-0.023***(-3.428)-0.029***(-3.760)-0.026***(-5.123)-0.022***(-3.283)-0.028***(-3.695)SD*HEU-0.025***(-3.716)-0.013(-1.448)-0.040***(-4.007)-0.025***(-3.759)-0.014(-1.500)-0.040***(-4.097)HEU0.011***(5.461)0.013***(4.836)0.007**(2.461)0.011***(5.557)0.013***(4.885)0.007**(2.549)ROA-0.510***(-24.469)-0.497***(-17.268)-0.475***(-15.803)-0.504***(-24.519)-0.489***(-17.253)-0.471***(-15.852)Grow0.018***(6.548)0.026***(6.581)0.011***(3.049)0.017***(6.458)0.025***(6.514)0.011***(3.025)Bank-0.215***(-27.016)-0.239***(-23.128)-0.170***(-13.462)-0.214***(-27.226)-0.237***(-23.295)-0.169***(-13.556)TOP10.000***(3.023)0.000(0.059)0.000***(4.301)0.000***(3.240)0.000(0.308)0.000***(4.269)Size0.009***(6.683)0.007***(4.314)0.009***(4.090)0.008***(6.591)0.007***(4.187)0.009***(4.075)Cash0.040***(3.680)0.059***(3.834)0.009(0.628)0.041***(3.751)0.060***(3.922)0.007(0.521)MP0.059***(23.123)0.059***(17.130)0.059***(15.221)0.058***(23.122)0.058***(17.095)0.058***(15.260)State0.012***(5.584)——0.012***(5.840)——_cons-0.071***(-2.725)-0.039(-1.206)-0.051(-1.091)-0.165***(-6.390)-0.133***(-4.152)-0.144***(-3.086)N12595737352221259573735222adj.R20.3280.3730.2670.1710.1800.166F145.174151.01348.93359.83050.53225.649

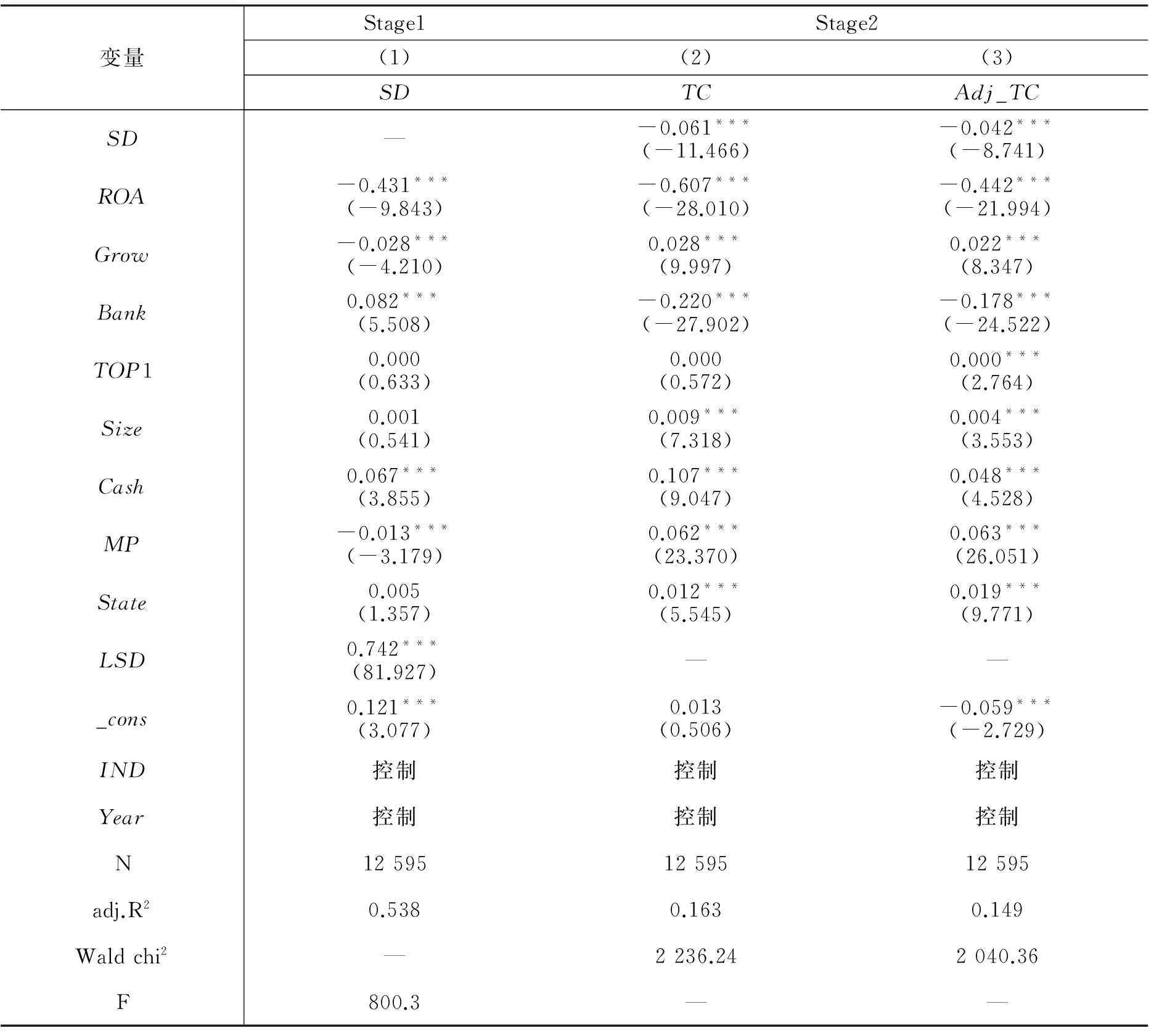

注:括号内为t值,经White异方差调整的;***、**、*分别表示在1%、5%和10%的水平上显著。 (五)内生性讨论1.OLS两阶段最小二乘 为了缓解遗漏变量带来的内生性问题,本文选择滞后一期的战略差异(LSD)作为战略差异的工具变量,并采用两阶段最小二乘(2SLS)重新进行检验。检验结果列示于表7中,(2)列和(3)列是第二阶段的回归结果,从中可以看出,战略差异(SD)与商业信用融资的两个替代变量呈显著负相关关系,说明控制内生性问题后,战略差异对商业信用融资仍有显著的负向影响。 表7 两阶段最小二乘回归结果  变量Stage1Stage2(1)(2)(3)SDTCAdj_TCSD—-0.061***(-11.466)-0.042***(-8.741)ROA-0.431***(-9.843)-0.607***(-28.010)-0.442***(-21.994)Grow-0.028***(-4.210)0.028***(9.997)0.022***(8.347)Bank0.082***(5.508)-0.220***(-27.902)-0.178***(-24.522)TOP10.000(0.633)0.000(0.572)0.000***(2.764)Size0.001(0.541)0.009***(7.318)0.004***(3.553)Cash0.067***(3.855)0.107***(9.047)0.048***(4.528)MP-0.013***(-3.179)0.062***(23.370)0.063***(26.051)State0.005(1.357)0.012***(5.545)0.019***(9.771)LSD0.742***(81.927)——_cons0.121***(3.077)0.013(0.506)-0.059***(-2.729)IND控制控制控制Year控制控制控制N125951259512595adj.R20.5380.1630.149Waldchi2—2236.242040.36F800.3——

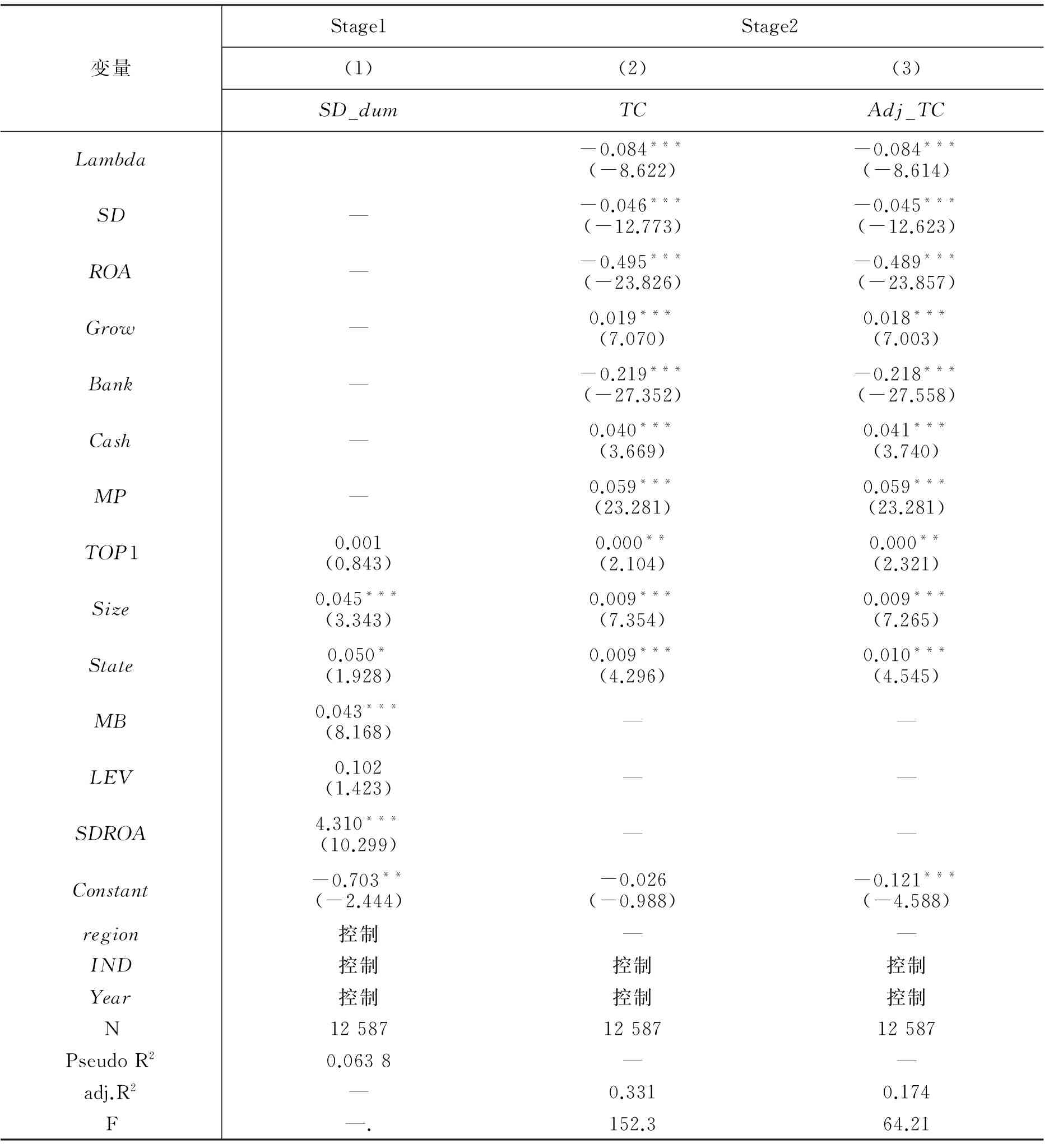

注:括号内为t值,经White异方差调整的;***、**、*分别表示在1%、5%和10%的水平上显著。 2.Heckman两阶段 由于企业的战略是由企业特征决定的,而这些企业特征又会影响企业的商业信用融资,因此战略差异可能存在自选择问题。为了缓解战略差异的自选择问题,采用Heckman两阶段回归的方法。在第一阶段战略选择模型中,被解释变量为战略差异虚拟变量(SD_dum),当SD较大时取1,否则取0,控制变量方面参考刘行(2016),控制了规模(Size)、产权性质(State)、市值账面比(MB)、资产负债率(LEV)、业绩波动(SDROA)、第一大股东持股比例(TOP1)、地区虚拟变量(Region)、行业和年度。第一阶段的战略选择模型如下 SD_dumi,t=β0+β1Sizei,t+β2Statei,t+β3MBi,t+β4LEVi,t+β5SDROAi,t+β6Top1+ΣRegion+ΣIND (4) 回归结果列示于表8中,其中(1)列是Heckman第一阶段的结果,(2)、(3)列是Heckman第二阶段的结果,从中可以看出,在加入控制自选择偏差的变量lambda后,战略差异(SD)与商业信用融资(TC)和行业调整的商业信用融资(Adj_TC)的回归系数显著为负,说明本文的研究结论不受样本自选择偏差的影响。 表8 Heckman两阶段回归结果  变量Stage1Stage2(1)(2)(3)SD_dumTCAdj_TCLambda-0.084***(-8.622)-0.084***(-8.614)SD—-0.046***(-12.773)-0.045***(-12.623)ROA—-0.495***(-23.826)-0.489***(-23.857)Grow—0.019***(7.070)0.018***(7.003)Bank—-0.219***(-27.352)-0.218***(-27.558)Cash—0.040***(3.669)0.041***(3.740)MP—0.059***(23.281)0.059***(23.281)TOP10.001(0.843)0.000**(2.104)0.000**(2.321)Size0.045***(3.343)0.009***(7.354)0.009***(7.265)State0.050*(1.928)0.009***(4.296)0.010***(4.545)MB0.043***(8.168)——LEV0.102(1.423)——SDROA4.310***(10.299)——Constant-0.703**(-2.444)-0.026(-0.988)-0.121***(-4.588)region控制——IND控制控制控制Year控制控制控制N125871258712587PseudoR20.0638——adj.R2—0.3310.174F—.152.364.21

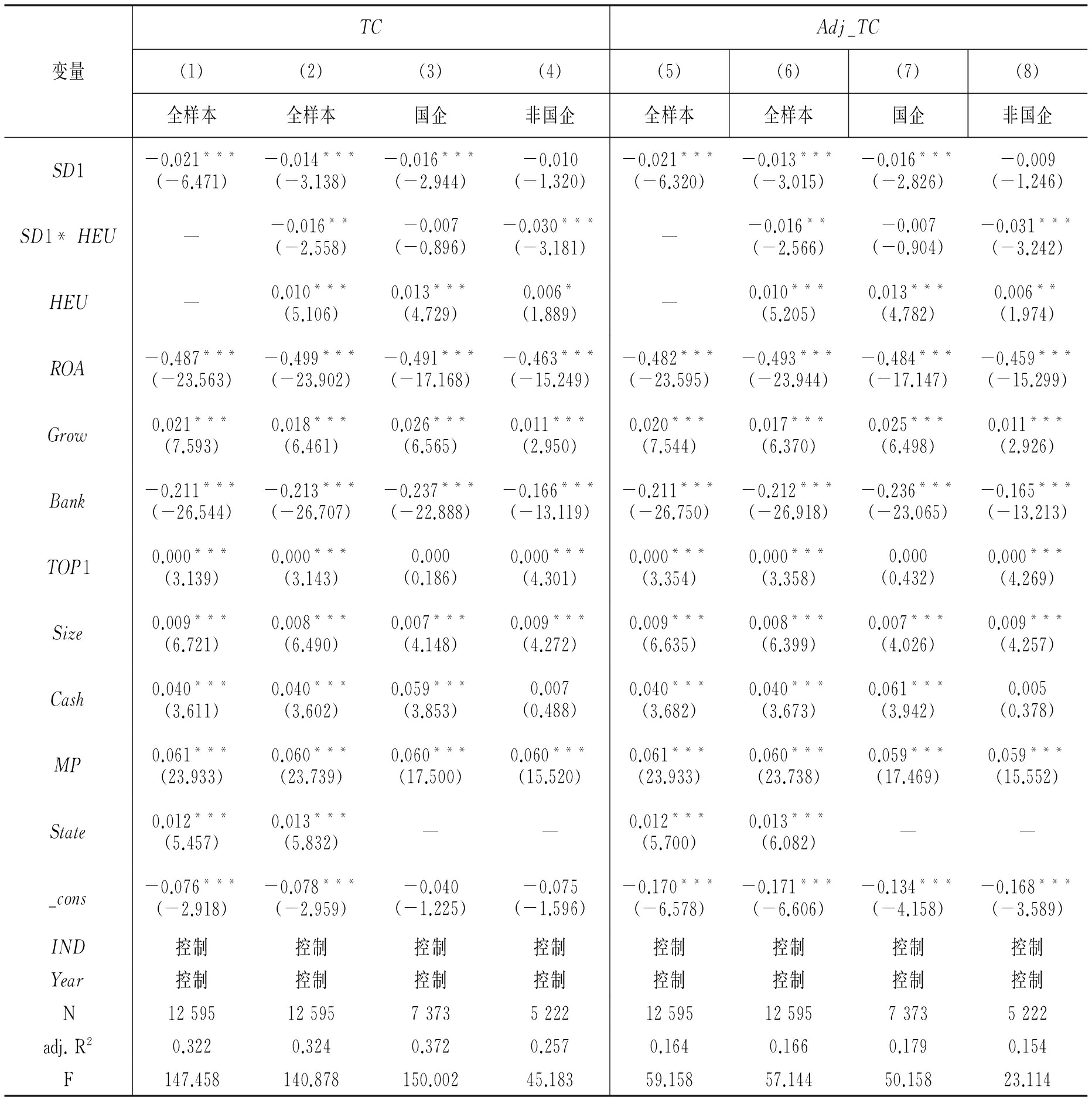

注:括号内为t值,经White异方差调整的;***、**、*分别表示在1%、5%和10%的水平上显著。 (六)稳健性检验1.改变战略差异的度量方法 由于我国上市公司对广告投入和研发投入披露不足,所以本文在构建战略差异指标时用销售费用和无形资产分别作为广告投入和研发投入的替代变量。但是这种替代未必能反映广告投入和研发投入的真实情况。为此,借鉴Tang等(2011)和叶康涛等(2014),将广告投入和研发投入两个维度剔除,保留剩下的四个维度并以这四个维度为基础构建战略差异指标(SD1),重新对假设进行检验。结果列示于表9中,假设H1、H2和H3的结论依然成立,这表明改变战略差异的度量方法不影响本文的主要结论。 表9 替换战略差异度量方法的检验结果  变量TCAdj_TC(1)(2)(3)(4)(5)(6)(7)(8)全样本全样本国企非国企全样本全样本国企非国企SD1-0.021***(-6.471)-0.014***(-3.138)-0.016***(-2.944)-0.010(-1.320)-0.021***(-6.320)-0.013***(-3.015)-0.016***(-2.826)-0.009(-1.246)SD1*HEU—-0.016**(-2.558)-0.007(-0.896)-0.030***(-3.181)—-0.016**(-2.566)-0.007(-0.904)-0.031***(-3.242)HEU—0.010***(5.106)0.013***(4.729)0.006*(1.889)—0.010***(5.205)0.013***(4.782)0.006**(1.974)ROA-0.487***(-23.563)-0.499***(-23.902)-0.491***(-17.168)-0.463***(-15.249)-0.482***(-23.595)-0.493***(-23.944)-0.484***(-17.147)-0.459***(-15.299)Grow0.021***(7.593)0.018***(6.461)0.026***(6.565)0.011***(2.950)0.020***(7.544)0.017***(6.370)0.025***(6.498)0.011***(2.926)Bank-0.211***(-26.544)-0.213***(-26.707)-0.237***(-22.888)-0.166***(-13.119)-0.211***(-26.750)-0.212***(-26.918)-0.236***(-23.065)-0.165***(-13.213)TOP10.000***(3.139)0.000***(3.143)0.000(0.186)0.000***(4.301)0.000***(3.354)0.000***(3.358)0.000(0.432)0.000***(4.269)Size0.009***(6.721)0.008***(6.490)0.007***(4.148)0.009***(4.272)0.009***(6.635)0.008***(6.399)0.007***(4.026)0.009***(4.257)Cash0.040***(3.611)0.040***(3.602)0.059***(3.853)0.007(0.488)0.040***(3.682)0.040***(3.673)0.061***(3.942)0.005(0.378)MP0.061***(23.933)0.060***(23.739)0.060***(17.500)0.060***(15.520)0.061***(23.933)0.060***(23.738)0.059***(17.469)0.059***(15.552)State0.012***(5.457)0.013***(5.832)——0.012***(5.700)0.013***(6.082)——_cons-0.076***(-2.918)-0.078***(-2.959)-0.040(-1.225)-0.075(-1.596)-0.170***(-6.578)-0.171***(-6.606)-0.134***(-4.158)-0.168***(-3.589)IND控制控制控制控制控制控制控制控制Year控制控制控制控制控制控制控制控制N125951259573735222125951259573735222adj.R20.3220.3240.3720.2570.1640.1660.1790.154F147.458140.878150.00245.18359.15857.14450.15823.114

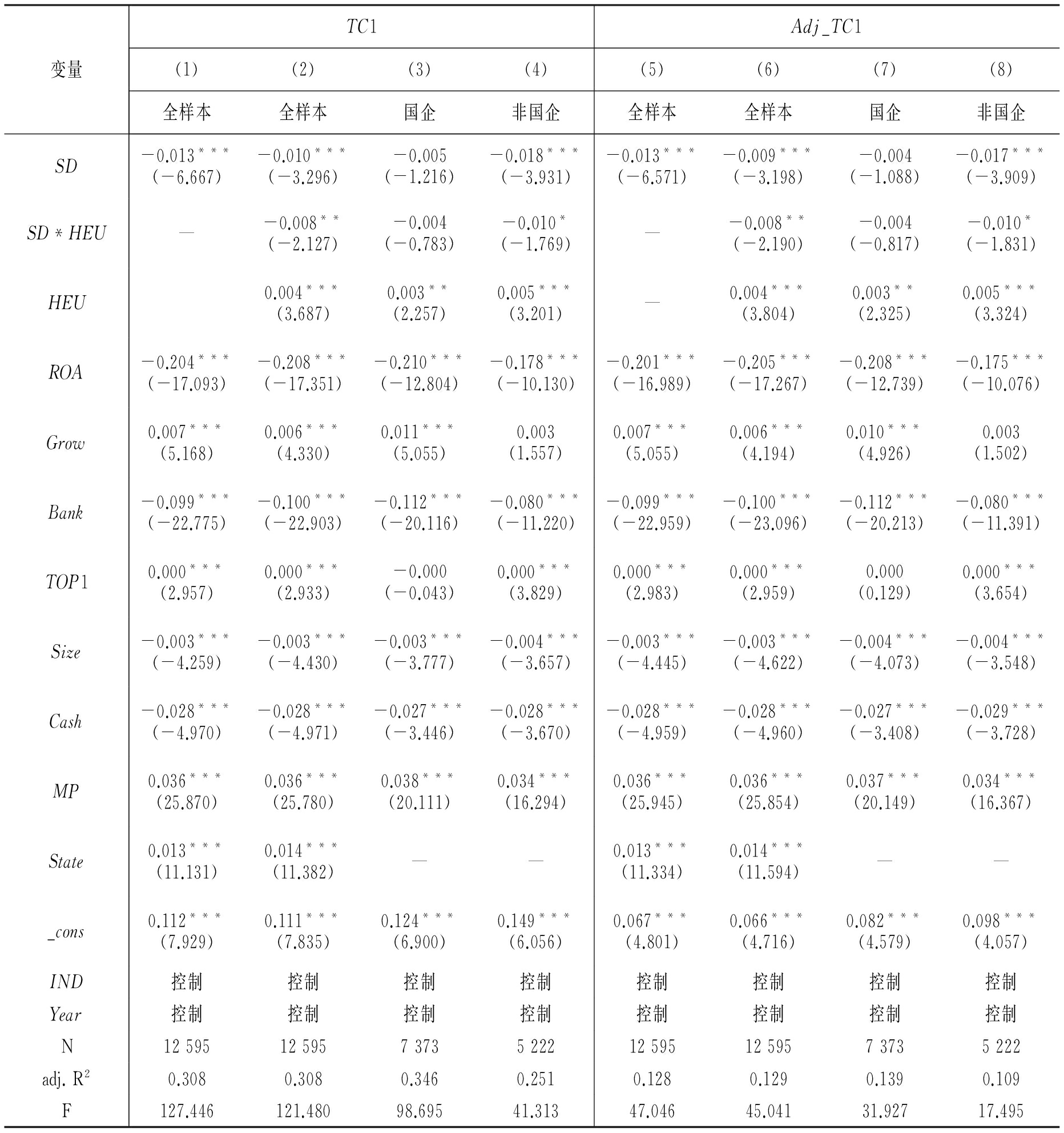

注:括号内为t值,经White异方差调整的;***、**、*分别表示在1%、5%和10%的水平上显著。 2.改变商业信用融资的度量方法 为了排除不同商业信用融资度量方法对本文研究结论的影响,借鉴已有文献,采用(应付账款+应付票据)/总资产(TC1)和行业调整的(应付账款+应付票据)/总资产(Adj_TC1)来度量商业信用融资,重新对假设进行检验。回归结果如表10所示,假设H1、H2和H3的结论依然成立,这表明改变商业信用融资的度量方法不影响本文的主要结论。 3.排除会计准则变更的影响 考虑到会计准则的变更对本文研究可能的影响,以2007-2015年我国A股非金融类上市公司的数据重新进行检验,研究结论不发生改变。 表10 替换商业信用融资度量方法的检验结果  变量TC1Adj_TC1(1)(2)(3)(4)(5)(6)(7)(8)全样本全样本国企非国企全样本全样本国企非国企SD-0.013***(-6.667)-0.010***(-3.296)-0.005(-1.216)-0.018***(-3.931)-0.013***(-6.571)-0.009***(-3.198)-0.004(-1.088)-0.017***(-3.909)SD*HEU—-0.008**(-2.127)-0.004(-0.783)-0.010*(-1.769)—-0.008**(-2.190)-0.004(-0.817)-0.010*(-1.831)HEU0.004***(3.687)0.003**(2.257)0.005***(3.201)—0.004***(3.804)0.003**(2.325)0.005***(3.324)ROA-0.204***(-17.093)-0.208***(-17.351)-0.210***(-12.804)-0.178***(-10.130)-0.201***(-16.989)-0.205***(-17.267)-0.208***(-12.739)-0.175***(-10.076)Grow0.007***(5.168)0.006***(4.330)0.011***(5.055)0.003(1.557)0.007***(5.055)0.006***(4.194)0.010***(4.926)0.003(1.502)Bank-0.099***(-22.775)-0.100***(-22.903)-0.112***(-20.116)-0.080***(-11.220)-0.099***(-22.959)-0.100***(-23.096)-0.112***(-20.213)-0.080***(-11.391)TOP10.000***(2.957)0.000***(2.933)-0.000(-0.043)0.000***(3.829)0.000***(2.983)0.000***(2.959)0.000(0.129)0.000***(3.654)Size-0.003***(-4.259)-0.003***(-4.430)-0.003***(-3.777)-0.004***(-3.657)-0.003***(-4.445)-0.003***(-4.622)-0.004***(-4.073)-0.004***(-3.548)Cash-0.028***(-4.970)-0.028***(-4.971)-0.027***(-3.446)-0.028***(-3.670)-0.028***(-4.959)-0.028***(-4.960)-0.027***(-3.408)-0.029***(-3.728)MP0.036***(25.870)0.036***(25.780)0.038***(20.111)0.034***(16.294)0.036***(25.945)0.036***(25.854)0.037***(20.149)0.034***(16.367)State0.013***(11.131)0.014***(11.382)——0.013***(11.334)0.014***(11.594)——_cons0.112***(7.929)0.111***(7.835)0.124***(6.900)0.149***(6.056)0.067***(4.801)0.066***(4.716)0.082***(4.579)0.098***(4.057)IND控制控制控制控制控制控制控制控制Year控制控制控制控制控制控制控制控制N125951259573735222125951259573735222adj.R20.3080.3080.3460.2510.1280.1290.1390.109F127.446121.48098.69541.31347.04645.04131.92717.495

注:括号内为t值,经White异方差调整的;***、**、*分别表示在1%、5%和10%的水平上显著。 五、研究结论与启示本文以2004-2015年我国A股非金融行业上市公司为研究对象,构建了战略差异与商业信用融资的研究模型,就战略差异对商业信用融资的影响,以及环境不确定性对战略差异与商业信用融资关系的调节作用展开研究,并进一步在不同产权性质的样本中深入考察环境不确定性的调节作用的差异,研究结论如下。 (1)战略差异与商业信用融资负相关,即企业的战略差异越大越不容易获得商业信用融资。企业战略差异越大,偏离行业常规战略的程度越大,导致比遵循行业常规战略的公司面临更大的风险。供应商可以根据企业的战略差异程度所传递的风险信息做出商业信用供给决策,对战略差异大的公司减少商业信用资源的供应。 (2)环境不确定性加剧了战略差异与商业信用融资之间的负向关系。当企业面临的环境不确定性较大时,经营的不确定性使得战略差异大的公司所隐含的风险进一步增加,使得战略差异大的公司商业信用融资状况进一步恶化。 (3)与国有上市公司相比,在非国有上市公司中环境不确定性加剧战略差异与商业信用融资之间负向关系的作用更显著。由于国有上市公司与各级地方政府有着天然的联系,容易获得政府资源上的扶持和隐性担保,具有比非国有上市公司更低的经营风险和抵御外部环境不确定性的能力,因此,相比于国有上市公司,非国有上市公司面临的环境不确定性加剧战略差异与商业信用融资负向关系的作用更显著。 根据本文的研究结论,得到以下的管理启示:(1)企业的战略定位与企业风险密切相关,企业的战略偏离行业常规战略往往会给企业带来巨大的风险,进而影响企业从上游供应商获取商业信用资源,因此,对于企业自身而言,应该结合行业特征以及组织自身的条件制定合理的公司战略,追随行业常规战略不仅可以有效地控制企业风险,而且也有利于向上游供应商进行商业信用融资。(2)下游客户的战略差异是影响供应商商业信用供给的一个因素,供应商应当关注下游客户的战略以及战略的实施可能带来的风险,并以此作为向下游客户提供商业信用资源的参考依据,以减少未来可能的商业信用违约风险。(3)鉴于战略信息披露对资本市场的利益相关者具有信息价值和风险警示作用,因此有关监管部门应该鼓励上市公司完善战略信息的披露,提高上市公司的信息披露水平,以此更好地保护债权人的利益。 本文的研究不足之处主要有以下几个方面。(1)为了获得战略差异的大样本数据,参考Tang等(2011)和叶康涛等(2014)的度量方法,但是这种度量方法可能存在一些噪音,未来的研究可以结合问卷调查的方法对战略差异与商业信用融资的关系做补充的分析。(2)现有的商业信用融资的研究分两个方面进行,分别是商业信用融资规模和商业信用融资模式,本文主要关注的是战略差异对商业信用融资规模的影响,而未对战略差异如何影响商业信用模式进行探讨,这是本文的不足,但同时也是将来需要进一步研究的方向。(3)公司高管层特征对公司战略决策有重要的影响,本文尚未对高管层特征对战略差异与商业信用融资关系的影响进行研究,这也是值得进一步探究的研究内容。 参考文献 [1]邓可斌, 曾海舰. 中国企业的融资约束:特征现象与成因检验[J]. 经济研究,2014,49(2):47-60. [2]Allen F, Qian J, Qian M. Law, Finance and Economics Growth in China[J]. Journal of Financial Economics,2005, 77(1):57-116. [3]Ge Y, Qiu J. Financial Development, Bank Discrimination and Trade Credit[J]. Journal of Banking and Finance, 2007,31(2):513-530. [4]Meltzer A H. Mercantile Credit, Monetary Policy, and Size of Firms[J]. Review of Economics and Statics, 1960,42(4):429-437. [5]叶康涛, 张姗姗, 张艺馨. 企业战略差异与会计信息的价值相关性[J]. 会计研究, 2014(5):44-51. [6]李志刚, 施先旺. 战略差异、管理层特征与银行借款契约——基于风险承担的视角[J]. 中南财经政法大学学报,2016(2):68-77. [7]Demirgüc-Kunt A, Masksimovic V. Firms as Financial Intermediaries: Evidence from Trade Credit Data[R]. World Bank Policy Research Working Paper,2001. [8]Atanasova C V, Wilson N. Bank Borrowing Constraints and the Demand for Trade Credit: Evidence from Panel Data[J]. Managerial and Decision Economics,2003,24(6-7):503-514. [9]饶品贵,姜国华. 货币政策对银行信贷与商业信用互动关系影响研究[J]. 经济研究,2013(1):68-82. [10]应千伟, 蒋天娇. 市场竞争力、国有股权与商业信用融资[J]. 山西财经大学学报,2012(9):58-64. [11]张新民,王钰,祝继高. 市场地位、商业信用与企业经营性融资[J].会计研究, 2012(8):58-65. [12]陆正飞, 杨德明. 商业信用:替代性融资,还是卖方市场?[J]. 管理世界,2011(4):6-14. [13]Niskanen J, Niskanen M. The Determinants of Corporate Trade Credit Policies in a Bank-dominated Financial Environment: The Case of Finnish Small Firms[J]. European Financial Management,2006,12(1):81-102. [14]袁卫秋, 汪立静. 货币政策、信息披露质量与商业信用融资[J]. 云南财经大学学报, 2016(1):121-131. [15]Peterson M A, Rajan R G. Trade Credit: Theories and Evidence[J]. Review of Financial Studies,1997,10(3):661-691. [16]谭伟强. 商业信用:基于企业融资动机的实证研究[J]. 南方经济, 2006(12):50-60. [17]李斌, 江伟. 金融中介与商业信用:替代还是互补——基于中国地区金融发展的实证分析[J]. 河北经贸大学学报,2006(1):26-31. [18]赵翔宇. 商业信用影响因素研究:来自银行贷款的证据[J].金融理论与实践,2008(6):38-42. [19]Biais B, Gollier C. Trade Credit and Credit Rationing[J]. Review of Financial Studies,1997,10(4):903-937. [20]Fishman R, Love I. Trade Credit, Financial Intermediary Development, and Industry Growth[J]. The Journal of Finance, 2003,58(1):353-374. [21]石晓军,李杰. 商业信用与银行借款的替代关系及其反周期性:1998-2006年[J]. 财经研究, 2009(3):4-15. [22]罗劲博. 高管的“红顶商人”身份与公司商业信用[J]. 上海财经大学学报,2016(6):48-61. [23]李辰颖,刘红霞. 基于卖方市场理论的CEO声誉与商业信用融资关系研究[J]. 经济与管理研究,2016(8):39-47. [24]李小荣,董红晔. 高管权力与商业信用[J]. 当代经济科学,2015(4):110-117. [25]Tang J, Crossan M, Rowe W G. Dominant CEO, Deviant Strategy, and Extreme Performance:The Moderating Role of Powerful Board[J]. Journal of Management Studies,2011,48(7):1479-1503. [26]叶康涛, 董雪雁, 崔倚菁. 企业战略定位与会计盈余管理行为选择[J]. 会计研究,2015(10):23-29. [27]李高波,朱丹. 战略异质性与现金持有——基于预防动机的实证检验[J]. 东岳论丛,2016(8):81-99. [28]Hitt M A, Duane I R,Pobert E H. 战略管理竞争与全球化(概念)[M].吕魏等,译.北京:机械工业出版社,2012. [29]Hiller N J, Hambrick D C. Conceptualizing Executive Hubris: The Role of (Hyper-)Coreself-Evations in Strategic Decision-Making[J]. Strategic Management Journal,2010,26(4):297-319. [30]王竹泉,王贞洁,李静. 经营风险与营运资金融资决策[J]. 会计研究,2017(5):60-67. [31]Govindarajan V J. Appropriateness of Accounting Data in Performance Evaluation: an Empirical Examination of Environment Uncertainty as an Intervening Variable[J]. Accounting, Organization and Society,1984,9(2):125-135. [32]申慧慧. 环境不确定性对盈余管理的影响[J]. 审计研究,2010(1):89-96. [33]Dess G C, Beard D W. Dimensions of Organizational Task Environments[J].Administrative Science Quarterly,1984,29(1):52-73. [34]Sirmon D G, Hitt M A, Ireland R D. Managing Firm Resources in Dynamic Environments to Create Value: Looking Inside the Black Box[J].Academy of Management Review,2007,32(1):273-292. [35]Ghosh D, Olsen L. Environment Uncertainty and Manager’s Use of Discretionary Accruals[J].Accounting, Organizations and Society,2009,34(2):188-205. [36]Loury G C. Discrimination in the Post-Civial Rights Era: Beyond Market Interactions[J].Journal of Economic Perspectives,1998,12(2):117-126. [37]Johnson S, Mitton T. Cronyism and Capital Controls: Evidence from Malaysia[J].Journal of Financial Economic,2003,67(2):351-382. [38]孙铮,刘凤委,李增泉. 市场化程度、政府干预与企业债务期限结构——来自我国上市公司的经验证据[J]. 经济研究,2005(5):52-63. [39]Adhikari A, Derashid C, Zhang H. Public Policy, Political Connections, and Effective Tax Rates: Longitudinal Evidence from Malsysia[J].Journal of Accounting and Public Policy,2006,25(5):574-595. [40]Lin J Y, Tan G. Policy Burdens, Accountability, and the Soft Budget Constraint[J]. The American Economic Review,1999,89(2):426-431. Strategic Deviance, Environment Uncertainty and Trade Credit FinancingHUANG Bo1, WANG Man1,2, JI Jian-song1 (1.School of Accounting, Dongbei University of Finance and Economics,Dalian 116025,China;2.China Internal Control Research Center,Dongbei University of Finance and Economics,Dalian 116025,China) Abstract:Taking Chinese A-share non-financial listed companies from year 2004 to year 2015 as a sample, this paper empirically examined the relationship of strategic deviance and trade credit financing and the regulatory role of environment uncertainty. We find that strategic deviance is significantly negatively correlated with trade credit financing; environment uncertainty negatively regulates the relationship of strategic deviance and trade credit financing and the regulatory role of environment uncertainty is more pronounced in non-state-owned listed companies. The conclusions of this study show that strategic information helps the suppliers determine the risk profile of downstream customers and then make reasonable decision of trade credit supply. Key words:strategic deviance; trade credit financing; environment uncertainty; property right

|  |Archiver|手机版|小黑屋|www.openhelp100.com

( 冀ICP备19026749号-1 )

|Archiver|手机版|小黑屋|www.openhelp100.com

( 冀ICP备19026749号-1 )